보다 쉬운 자본 재분배 통해 운용 효율 제고

조정호 회장 지분율은 76% → 47%

"은행금융지주와 마찬가지로 경쟁력 강화"

|

|

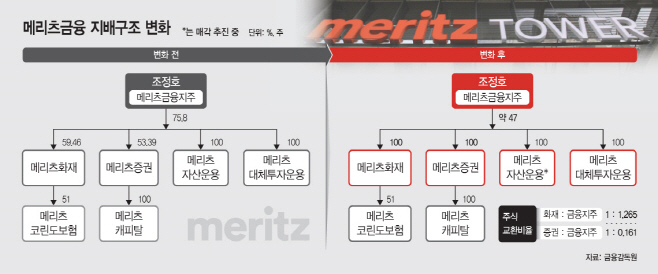

22일 금융감독원에 따르면 메리츠금융지주는 메리츠화재, 메리츠증권과 포괄적 주식교환에 나선다. 주식교환 비율은 메리츠화재 주식 1주당 지주 주식 1.2657378주, 메리츠증권 주식 1주당 지주 주식 0.1607327주다. 주주총회를 거쳐 주식 교환이 마무리되면 화재와 증권은 비상장사로 전환되고, 메리츠금융지주만 상장사로 남는다.

메리츠금융지주는 이번 포괄적 주식교환의 배경으로 효율적인 자본배분을 통한 그룹 전반의 재무 유연성 확대, 계열사 시너지 극대화, 주주 간 이해상충 해소 등을 꼽았다.

금융지주, 화재, 증권 3사가 모두 상장돼 있어 신속한 자본 재분배가 어려웠다고 설명했다. 100% 자회사라면 중간배당이나 유상증자를 통해 자본 확충이 보다 쉽지만, 현재는 주주총회까지 기다려 배당금을 받고 유상증자를 결의하는 등 최소 6개월에서 1년까지 소요되게 된다. 이 때문에 좋은 투자 기회를 찾더라도 놓치게 되는 경우가 발생한다는 것이다.

자회사 입장에서도 긍정적이다. 메리츠화재는 내년부터 시행되는 새 국제회계제도(IFRS17) 대비를 위한 자본 확충이 필요하다. 메리츠증권도 선순위 대출이지만 부동산 프로젝트파이낸싱(PF) 익스포저가 높은 편이다.

회사는 대주주의 지분 승계와는 무관하다고 강조했다. 신주 발행과 포괄적 교환 후 조정호 메리츠지주 회장의 지주 지분율은 현 75.8%에서 약 47%로 낮아질 것으로 전망된다. 다만 자사주 매입·소각 위주의 주주 환원 정책이 진행된다면 대주주 지분율은 다시 높아질 수 있다.

전날 메리츠금융지주는 중기적으로 내년부터 연결기준 당기순이익의 50%를 배당·자사주 소각 등 주주환원 정책에 사용하겠다고 밝혔다. 자사주 매입과 소각, 배당에 대해선 주가와 상황에 따라 유동적으로 결정한다는 입장이다. 저평가가 심하지 않을 땐 배당을, 저평가가 길어지고 심해지면 자사주 매입에 나설 예정이다.

시장 전문가는 최근 시장 트렌드와 다른 행보에 주목했다. 정민기 삼성증권 연구원은 "최근 증시에서 자회사 분할 상장이 논란이 되는 가운데 3개 상장사를 하나로 합치는 결정은 최근 자본시장 유행과 정반대되는 행보"라며 소액주주와 대주주 간 이해관계가 일치한다고 봤다.

나이스신용평가는 이번 결정에 대해 "장기적으로는 은행금융지주와 마찬가지로 메리츠금융지주의 자회사에 대한 지배력이 강화되고, 자회사 배당금의 효율적 활용가능성이 높아지는 점이 경쟁력 강화에 긍정적"이라고 평가했다.